Altersvorsorge und Steuern

Wie wird die Basisrente steuerlich gefördert bzw. behandelt?

Basisrentenverträge sind eine besondere Form staatlich geförderter Altersvorsorge, die sich vor allem an Selbstständige richtet, die weder Mitglied in der gesetzlichen Rentenversicherung noch in einem berufsständischen Versorgungswerk sind. Sowohl für die Beitragszahlungen als auch für die Rentenleistungen gelten besondere steuerliche Regelungen, die sich bis 2025 beziehungsweise 2040 nach einem Stufenplan verändern.

Steuerliche Förderung in der Ansparphase:

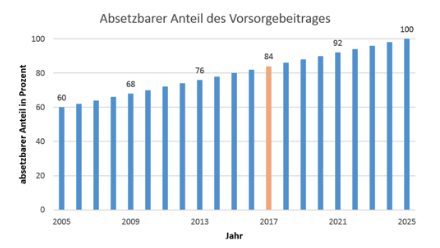

Die Beiträge werden steuermindernd als Sonderausgaben angerechnet. Die zulässige Anrechnung steigert sich seit der Einführung im Jahr 2005 stufenweise bis 100 Prozent der Beiträge ab 2025.

Der Beitrag, für den dieser Prozentsatz geltend gemacht werden darf, ist in der Höhe begrenzt. Dieser Höchstbetrag steigt ebenfalls von Jahr zu Jahr an. Er hängt vom Beitragssatz und von der Beitragsbemessungsgrenze in der knappschaftlichen Rentenversicherung ab. 2016 konnten nach dieser Regelung jährlich maximal 22.766 Euro, bei Ehepaaren 45.532 Euro für die Berechnung der Sonderausgaben angesetzt werden. Lesebeispiel: Wer 2017 in einen Rürup-Vertrag 5.000 Euro einzahlt, kann 84 Prozent dieser Beiträge (4.200 Euro) in der Einkommenssteuererklärung als Sonderausgabe steuermindernd ansetzen, 2021 sind es dann 4.600 Euro (92 Prozent) und ab 2025 die vollen 5.000 Euro.

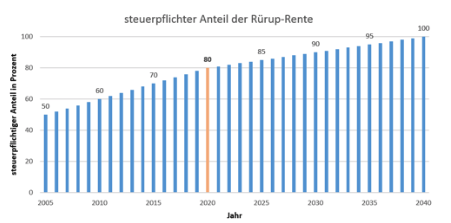

Besteuerung in der Rentenphase: Die Rürup-Rente ist mit dem persönlichen Steuersatz im Rentenalter zu versteuern. Der steuerpflichtige Anteil der Rürup-Rente folgt einer jährlichen Staffelung: Sie begann bei der Einführung 2005 mit 50 Prozent und steigt bis 2040 auf 100 Prozent an. Die Besonderheit besteht darin, dass der steuerpflichtige Anteil nach dieser Staffel zu Rentenbeginn festgeschrieben wird und lebenslang gilt.

Lesebeispiel: Wer 2020 in Rente geht, muss die Leistungen aus dem Rürup-Vertrag dauerhaft zu 80 Prozent versteuern. Die restlichen 20 Prozent werden als steuerfreier Betrag festgesetzt. Bei einem Renteneintritt im Jahr 2035 sind schon 95 Prozent steuerpflichtig. Bei einem Rentenbeginn 2040 oder später ist die Rürup-Rente vollständig zu versteuern.

Wie werden private Rentenversicherungen besteuert?

Bei privaten Rentenversicherungen handelt es sich um ungeförderte Altersvorsorge. Die Beiträge muss der Versicherte aus seinem versteuerten Einkommen zahlen. Deshalb besteht bei der Besteuerung in der Rentenphase ein Unterschied zur bAV und Riester-Rente, die voll zu versteuern sind, und zu Basisrenten, deren steuerpflichtiger Anteil bis 2040 ansteigt.

Wenn eine private Rentenversicherung fällig wird, besteht meistens die Möglichkeit, zwischen einer Kapitalauszahlung und einer lebenslangen Rente zu wählen.

Wer die Kapitalauszahlung wählt, muss den Gewinn versteuern. Als Gewinn zählt die Differenz aus den eingezahlten Beiträgen und der Kapitalauszahlung. Davon ist die Hälfte steuerpflichtig. Voraussetzung ist, dass der Vertrag mindestens zwölf Jahre gelaufen ist und der Versicherte das 62. Lebensjahr (bei Verträgen vor 2012: 60. Lebensjahr) vollendet hat.

Bei Verträgen, die vor dem 1. Januar 2005 abgeschlossen wurden, ist die Kapitalauszahlung vollständig von der Steuer befreit.

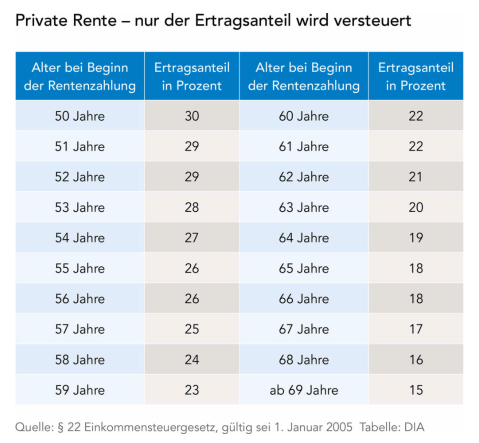

Wer statt des Kapitals die lebenslange Rente wählt, muss nur den sogenannten Ertragsanteil versteuern. Wie hoch der Ertragsanteil ist, richtet sich nach dem Alter des Versicherten bei Inanspruchnahme der Versicherungsleistung.

Je älter der Versicherte bei Beginn der Rentenzahlung, umso geringer der Ertragsanteil, der besteuert wird. Den Ertragsanteil müssen Rentner in ihrer Steuererklärung angeben. Er wird mit dem persönlichen Steuersatz belastet.

Diese Belastung ist in der Regel außerordentlich gering. Beispiel: ein 65-jähriger Rentner, der aus einer privaten Rentenversicherung monatlich 400 Euro Rente (4.800 Euro jährlich) erhält, muss pro Jahr 864 Euro versteuern. Bei einem Steuersatz von beispielsweise 32 Prozent beträgt die Steuer 276,48 Euro. Das sind 5,76 Prozent der Rentenleistung.